Il value investing è la strategia di investimento elaborata da Benjamin Graham, che ha in Warren Buffett il suo più famoso esponente

- Cos’è il value investing?

- Come funziona il value investing?

- Quali sono i principi cardine del value investing?

- Come opera il value investor?

- Come diventare un value investor?

1. Cos’è il value investing

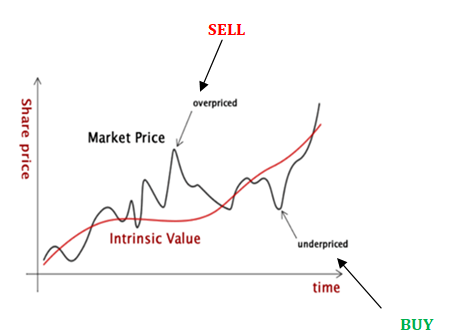

Il value investing è una strategia di investimento che consiste nel comprare azioni ad un significativo sconto rispetto al loro valore intrinseco e nel rivenderle quando il prezzo di mercato si riallinea al loro effettivo valore.

L’essenza del value investing si può riassumere nel comprare a 50 centesimi un’azione che vale 1 dollaro.

L’aspettativa di guadagno del value investor è rappresentata dalla differenza tra il prezzo di acquisto (quotazione del mercato) e il valore intrinseco, come determinato preventivamente dall’investitore.

Il value investing è stato elaborato da Benjamin Graham, nei suoi due famosi testi, Security Analysis e The Intelligent Investor.

Il value investing è una disciplina di investimento ancora poco conosciuta in Italia e ancor meno applicata, pur annoverando tra le sue fila Warren Buffett, probabilmente l’investitore di maggior fama e successo.

Warren Buffett – Chairman di Berkshire Hathaway

2. Come funziona il value investing

Il value investing è una strategia di investimento conservativa ed ispirata ad un sano e comune buon senso.

Quel comune buon senso che suggerisce che in ogni banale transazione commerciale quotidiana è opportuno valutare la convenienza o meno dell’affare, prima di perfezionarlo.

Il comune buon senso consiglia in altre parole di avere ben chiara la differenza tra prezzo e valore prima di procedere ad un qualsiasi acquisto.

Il prezzo è ciò che si paga e il valore è ciò che si ottiene.

Benjamn Graham investitore e accademico - padre del value investing

La transazione sarà conveniente solo quando si ottiene più di quanto si ha pagato.

Il value investing applica questi banali quanto proficui principi nel mercato azionario.

Il value investing parte dalla constatazione che l’azione è essenzialmente una frazione di proprietà della società e, quindi, del sotteso business.

Secondo il value investing, quindi, valutando l’intero business societario è possibile determinare in maniera autonoma il valore della relativa azione.

Charilie Munger Vice Chairman di Berkshire Hatahaway

Per il value investing è di cruciale importanza valutare preventivamente il valore dell’azione per poter stabilire se il prezzo di mercato (quotazione) sia congruo o meno.

Attraverso un’accurata analisi del business societario e della società il value investor determina in maniera autonoma il valore intrinseco della società e, quindi, della relativa azione.

Il value investor compara, quindi, il valore dell’azione con il prezzo di mercato (quotazione) dell’azione stessa.

Se la quotazione dell’azione è significativamente inferiore al valore dell’azione il value investor comprerà l’azione.

Maggiore è la differenza tra valore e prezzo dell’azione, maggiore sarà il rendimento atteso e meno rischioso risulterà l’investimento.

Il value investing ha ben presente che il prezzo delle azioni tende a fluttuare anche in maniera significativa a seconda dell’umore del mercato.

Il valore intrinseco, di converso, ha un andamento più stabile e prevedibile, seguendo quello del sotteso business societario.

Come illustraimo nel nostro corso value investing, Il value investing sfrutta, quindi, le discrepanze che si vengono a determinare in ragione della volubilità del mercato tra il prezzo dell’azione e il suo valore intrinseco.

3. Quali sono i principi cardine del value investing

I principi cardine del value investing sono essenzialmente tre:

- Azione intesa come frazione di proprietà della società e del sotteso business;

- Differenza tra valore intrinseco e prezzo dell’azione: il margin of safety;

- Mercato azionario come fonte di opportunità di investimento

I tre principi cardine del value investing

a. L’azione intesa come frazione di proprietà della società e del sotteso business

Il value investing considera l’azione per quello che essenzialmente è.

Non consodera l’azione un mero titolo da scambiare, da acquistare e vendere nel minor tempo possibile alla strgua dei tarder.

Il value investing ha ben presente che l’azione è in prima battuta un titolo rappresentativo di una porzione di proprietà della società e, quindi, del sotteso business.

In quanto rappresentativa di una società, l’azione possiede la peculiare caratteristica di poter essere valutata attraverso l’analisi della società e del sotteso business.

Il value investing sfrutta questa caratteristica dell’azione.

Stimando i flussi di cassa netti che il business è in grado di generare nelle sua vita utile il value investor determina in maniera autonoma il valore della società e, quindi, dell’azione senza dover fare cieco affidamento sulle quotazioni del mercato.

In sostanza il value investor nell’acquistare un’azione ragiona, valuta e opera come se stesse per acquistare l’intero business societario.

Benjamin Graham padre del value investing

Le aspettative di profitto di chi pratica il value investing risiedono, quindi, non solo nell’apprezzamento del titolo ma soprattutto nell’accrescimento del valore del business societaro, che si riflette nell’incremento di valore della partecipazione azionaria del value investor.

b. Il margin of safety: la differenza tra prezzo e azione

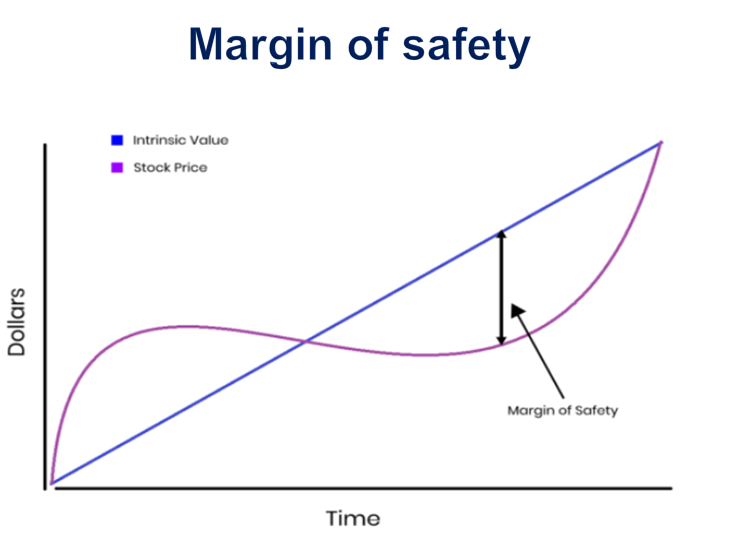

Il margin of safety è la differenza tra il valore intrinseco dell’azione, come determinato dall’investitore, e il prezzo di quotazione dell’azione, come stabilito dal mercato.

Il margine di sicurezza è, in altre parole, lo sconto tra il prezzo dell’azione e il suo effettivo valore.

Tanto maggiore è la differenza tra valore e prezzo dell’azione, tanto maggiore sarà l’atteso rendimento e minore il rischio dell’investimento.

Il margin of safety, pietra angolare del value investing

Il margin of safety è il concetto centrale del value investing ovvero il principio di sintesi del value investing.

La funzione del margine di sicurezza è quello di proteggere l’investitore da eventuali e plausibili errori nella sua determinazione del valore intrinseco dell’azione, dalla semplice sfortuna ovvero dall’imprevedibilità delle vicissitudini umane.

Seth Klarman chairman del fondo Baupost - autore del libro Margin of safety

Secondo il value investing prima di acquistare un’azione si deve opportunamente valutare l’ampiezza del margine di sicurezza richiesto dalla specifica operazione.

Il margine di sicurezza dovrà essere tanto più ampio quanto più rischioso risulta l’investimento.

c. Il mercato come fonte di opportunità di investimento

Nel suo caratteristico connotato tendenzialmente contrarian, il value investing si pone in contrasto anche con la teoria, ampiamente diffusa e accreditata nel modo finanziario, della teoria dei mercati efficienti.

La teoria dei mercati efficienti sostiene in sostanza che il mercato è in grado di prezzare correttamente ogni singola azione.

Ogni nuova informazione sul conto di una società viene immediatamente riflessa sul prezzo di quotazione del relativo titolo.

Il precipitato pratico della teoria dell’efficienza dei mercati è che in sostanza è inutile scrutinare il mercato e i bilanci societari in ricerca di azioni sottovalutate in quanto che il prezzo dell’azione è sempre congruo e il suo futuro andamento è una random walk.

I fautori del value investing non sono pienamente d’accordo.

Il principale esponente del value investing, Warren Buffett, nel noto articolo “The Superinvestors of Graham-Doddville” si pone la domanda se i mercati siano effettivamente efficienti rispondendo ironicamente “Well, maybe”, salvo poi dimostrare, dati alla mano, come il mercato a volte offra succulente opportunità di investimento che il value investor è in grado di sfruttare.

Invero, come Benjamin Graham, padre del value investing, ci ricorda il “mercato in the short run is a voting machine, in the long run is a weighting machine”.

In quanto aggregato di abili professionisti e operatori, il mercato è sicuramente in grado nel lungo periodo di quotare correttamente il prezzo delle azioni, riflettendovi ogni informazioni disponibile sul conto della società e del relativo business.

Talvolta, però, accade che il mercato proprio perché costituito da un aggregato di uomini, ancorché abili professionisti, possa reagire in maniera smodata nell’immediatezza al verificarsi di determinati eventi.

La reazione può risultare tanto più marcata e sproporzionata, quale risultato dell’effetto mimico e a catena del gregge degli operatori, spesso condizionati da quelli che Buffett definisce gli imperativi istituzionali, nella lettera agli azionisti di Berkhshire Hathaway del 1989.

La dinamica, alquanto ricorrente e nota a chi pratica il value investing, è stata spiegata in maniera brillante da Benjamin Graham, attraverso l’ormai celebre allegoria di Mr Market.

Quando il mercato reagisce in maniera irrazionale o comunque smodata al delinearsi di eventi o all’emergere di notizie più o meno fondate, può accadere che alcune azioni, pur non direttamente impattate da quanto vada profilandosi, vengano ingiustamente o quanto meno eccessivamente penalizzate dal mercato.

In queste circostanze si possono presentare per chi pratica il value investing ghiotte occasioni di acquisto e di profitto.

4. Come opera un value investor

Il value investor opera in maniera razionale e si approccia all’acquisto di un’azione come se si accingesse ad acquistare un intero business o a diventare partner in un business societario.

Attraverso l’analisi dei dati finanziari, del business e del management societari il value investor va alla ricerca di società che possano concretizzare remunerative opportunità di investimento.

In particolare il value investor attraverso l’analisi a tutto tondo delle società/azioni volta a determinare il loro intrinseco va alla ricerca di quelle il cui effettivo valore non è pienamente espresso dalla quotazione del mercato.

Per determinare il valore intrinseco della società il value investor si avvale dei metodi di valutazione societaria in uso in analisi finanziaria, quali il Discounted Cash Flow, la Formula di Graham e gli Owner Earnings di Buffett.

Una volta determinato il valore intrinseco dell’azione il value investor determina il profilo di rischio dell’investimento in base alla solidità finanziaria della società, il modello di business della società, il suo posizionamento competitivo e la capacità e affidabilità del management.

La valutazione della rischiosità dell’investimento serve al value investor per determinare l’ampiezza del margine di sicurezza richiesto per l’investimento nella società analizzata.

Maggiore è l’affidamento nelle capacità e affidabilità del management, maggiore è la solidità e stabilità dei flussi di cassa e le prospettive del business, minore sarà il margin of safety richiesto.

In ogni caso nel value investing un margine di sicurezza dovrà sempre sussistere per mettere al riparo il value investor dalle plausibili imprecisioni o dai veri e propri errori di valutazione in cui può fatalmente incorrere.

Quando il prezzo di mercato dell’azione analizzata risulta inferiore al valore di mercato e la divergenza configura un margine di sicurezza adeguato, il value investor acquisterà l’azione.

Operatività del value investor

Quando il titolo comprato a sconto si apprezzerà perché il mercato, accortosi della sottovalutazione, procederà ad acquistare l’azione facendo riallineare il prezzo al valore intrinseco delle società, il value investor venderà l’azione.

5. Come diventare un value investor

La disciplina del value investing non è molto complicata.

E’ sufficiente acquisire una sufficiente dimestichezza nella lettura dei bilanci e possedere un adeguata capacità di ragionamento e di analisi.

L’aspetto più complicato del value investing è forse quello emotivo.

Warren Buffett – Chairman di Berkshire Hathaway

Operando in un ambiente altamente volubile quale è il mercato azionario, saper gestire le proprie emozioni e rimanere lucidi nelle proprie analisi e convincimenti nei momenti di massima concitazione del mercato è forse l’aspetto più difficile.

Ma è nelle fasi in cui l’emotività prevale sulla razionalità che il mercato offre le migliori opportunità di investimento che il value investor è in grado di sfruttare.

La formazione del value investor non può prescindere dall’acquisizione dei principi cardine del value investing attraverso la lettura dei testi principali sul value investing e dall’apprendimento degli erudimenti dell’analisi di bilancio ricavabile da uno dei tanti testi elementari sulla lettura del bilancio.

L’aspetto più critico, tuttavia, è l’acquisizione della pratica necessaria per poter operare con sufficiente tranquillità e gestire al meglio le fasi di massima volubilità del mercato.

La commissione di errori nell’apprendimento di qualsiasi arte o professione è inevitabile; in borsa può essere esiziale per il proprio patrimonio.

Apprendere dagli altri, beneficiando dell’esperienza sul campo di chi già pratica il value investing facilita e abbrevia l’apprendimento.

I corsi di investimento di Affari di Borsa sono strutturati in maniera da associare all’apprendimento delle nozioni del value investing e dell’analisi di bilancio una parte applicativa e pratica tesa a mostrare l’effettiva operatività del value investor.