Tesla ha chiuso in profitto un 2020 record. Ma adesso arriva il difficile

Tesla: un 2020 eccezionale

Il 2020 è stato senza dubbio un anno eccezionale per Tesla e il per il suo geniale e istrionico, CEO, Elon Musk.

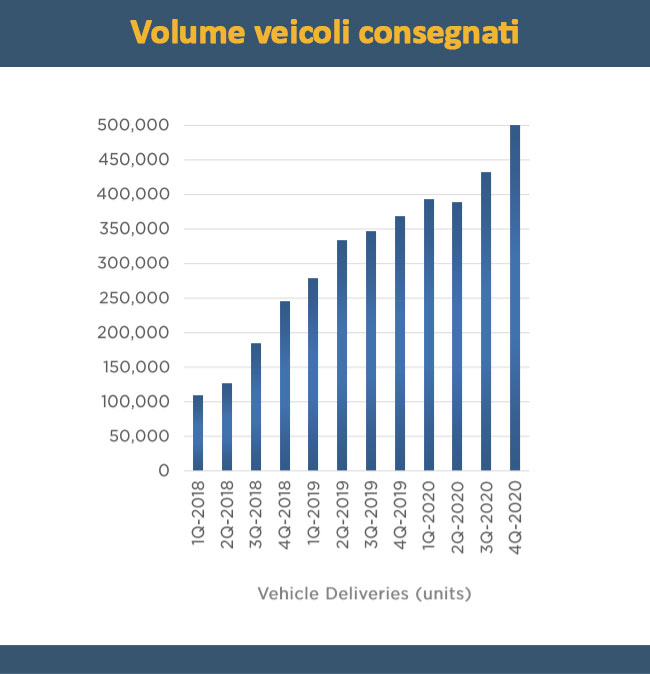

Tesla ha chiuso per la prima volta nella sua storia l’anno in profitto, ha incrementato le vendite del 28% su base annua, lambendo di poche unità la propria guidance di 500K auto vendute, nonostante le criticità legate alla pandemia in atto.

Fonte Tesla FY 2020 Update

Fonte Tesla FY 2020 Update

In tale contesto sfidante Tesla ha incrementato di circa il 10% la vendita nel proprio mercato principale, gli USA, e di quasi il 200% in Cina, grazie all’entrata a regime delle fabbrica di Shanghai, che ha prodotto 139.000 delle circa 148.000 autovetture vendute in Cina.

Il titolo Tesla è cresciuto nel 2020 di un mirabolante 542% ed è stato inserito nel prestigioso indice dello S&P500. Elon Musk è divenuto l’uomo più ricco al mondo.

La capacità di visione e di risk taking di Elon Musk ha sin qui premiato. Non c’è dubbio.

Ma come proseguirà la straordinaria parabola di Tesla?

La crescita di Tesla proseguirà nel 2021?

Nel quarto trimestre del 2020 Tesla è stata in grado di produrre quasi 180.000 veicoli, il che si traduce su base annuale in una capacità produttiva di circa 720.000.

Tale dato, tuttavia, non considera l’espansione in atto presso la fabbrica di Shanghai per la produzione del Model Y e l’entrata in funzione degli stabilimenti in Texas e di Germania nel corso del 2021.

E’plausibile, quindi, inferire che la capacità produttiva di Tesla sia prossima al 1 milione di auto nel 2021.

Peraltro, lo stesso Elon Musk lo ha fatto intendere nel corso della conference call di presentazione dei dati del 3Q2020, rispondendo ad una domanda di un analista.

“Analista

E quindi ho ragione a pensare che il prossimo anno dovremmo aspettarci di consegnare qualcosa come tra 840.000 e 1 milione di auto durante l’anno?

Elon Musk

Direi, è in quell’ ordine di grandezza. Sì. Non siamo lontani.”

Un elemento chiave che gli investitori di Tesla attendono con impazienza nel 2021 è il lancio da parte della società del Model Y sia in Europa che in Cina.

I Model Y saranno prodotti negli stabilimenti dei rispettivi mercati di sbocco.

L’offerta del Model Y sarà ampliata anche negli USA grazie all’entrata in funzione dell’impianto di Travis, in Texas.

Durante il 2021, Tesla dovrebbe, inoltre, aumentare la produzione del Tesla Semi e forse iniziare le consegne del Cybertruck.

Le aspettative del mercato non sono solo limitate ad un aumento vertiginoso dei ricavi e dei profitti lordi.

Gli investitori confidano anche in qualche progresso sul lato operativo e della marginalità.

Se dovessero entrare in gioco le efficienze di scala, i costi operativi come percentuale dei ricavi potrebbero diminuire, aumentando la marginalità del business.

Inoltre, tra le conversioni del debito e i rimborsi, grazie a un migliore flusso di cassa e/o gli incassi dalla vendita di azioni, i costi degli interessi potrebbero scendere dai loro massimi di circa $ 700 milioni all’anno.

Il principale ostacolo alla crescita dell’utile per azione è l’enorme quantità di diluizione azionaria che si sta accumulando nel tempo e che verosimilmente proseguirà.

La capacità produttiva è, quindi, quasi raddoppiata. Lo saranno anche le vendite?

La concorrenza per Tesla

Le speranze di crescita di Tesla per il 2021 arrivano in un momento in cui la società non ha più il principale vantaggio del first mover.

A differenza del passato in cui Tesla, nel lancio del Model S e X ma anche, sebbene in misura minore, con il Model 3, ha avuto molto tempo prima che arrivasse sul mercato la concorrenza, i due nuovi veicoli Model Y che saranno prodotti in Europa e in Cina arriveranno sul mercato più tardi dei diretti concorrenti.

In Europa, ad esempio, la Volkswagen ID.4, considerata la principale concorrente della Model Y, ha registrato oltre 2.000 vendite solo nei Paesi Bassi negli ultimi 15 giorni del 2020.

In Cina, tra i vari SUV/Crossover già presenti sul mercato la principale insidia per il Model Y è costituita attualmente dal Nio EC6, lanciato di recente.

I marchi automobilistici tradizionali hanno iniziato a investire cospicuamente nell’ EV, potendo beneficiare di economie di scala molto maggiori.

Producendo fino a quasi 18 volte più veicoli all’anno, le principali case automobilistiche tradizionali hanno un netto vantaggio in termini di volumi, di riduzione dei costi e di capacità di spesa in ricerca e sviluppo.

In particolare, Volkswagen ha stanziato ben 91 miliardi nell’elettrico con l’obiettivo di introdurre 70 nuovi modelli di veicoli elettrici in tutti i suoi marchi entro il 2028.

Si stima che entro il 2030, il 28% delle vendite globali di nuove auto saranno veicoli elettrici (ibridi plug-in + BEV).

Nel 2030 è prevista una produzione annuale di circa 100 milioni di veicoli, il che implica una produzione di circa 28 milioni di veicoli ibridi plug-in o BEV.

Detta cifra costituisce quasi la metà dei circa 50 milioni di veicoli che le prime 20 case automobilistiche da sole sperano di vendere ogni anno entro il 2030.

Le aspettative delle principali case automobilistiche risulterebbero, quindi, quanto mai ottimistiche.

Di certo, ciò che si ricava è che la concorrenza sarà agguerrita.

Tesla saprà fronteggiare la concorrenza? L’Europa come proxi

Pur rappresentando per Tesla un mercato marginale, nel 2020 l’Europa ha incrementato le vendite di auto elettriche in maniera significativa, superando la Cina.

In Europa, e in particolare in Norvegia, il mercato auto elettriche è più maturo e può costituire un banco di prova per il futuro dei veicoli elettrici.

La Norvegia punta a emissioni zero entro il 2026 e detiene già oltre il 50% di quota per le vendite di veicoli completamente elettrici.

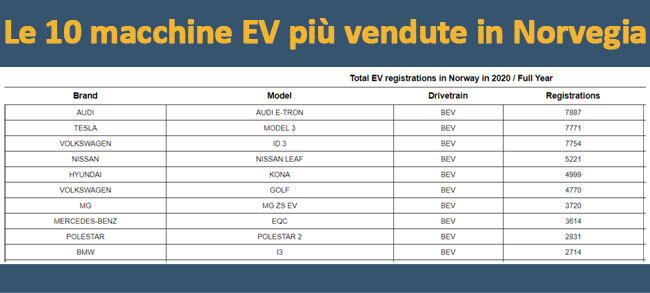

La macchina più venduta in Norvegia nel 2020 non è stata una Tesla ma l’Audi e-Tron.

L’Audi e-Tron, di proprietà di Volkswagen, ha venduto il 20% in più rispetto al Model 3 di Tesla. Nel mercato totale dei veicoli elettrici a batteria in Norvegia, la Tesla Model 3 detiene solo una quota prossima al 10%.

Classifica della 10 macchine più vendute nel 2020 in Norvegia – Fonte eu-evs.com

Classifica della 10 macchine più vendute nel 2020 in Norvegia – Fonte eu-evs.com

Nelle prime dieci posizioni dei veicoli più venduti nel 2020 in Norvegia sono presenti praticamente tutte le principali casa automobilistiche, eccezion fatta per la Toyota e la Renault.

A riprova di come in un mercato maturo la concorrenza sia molto più serrata.

E in un simile contesto, a uscire ridimensionata, risulta essere Tesla

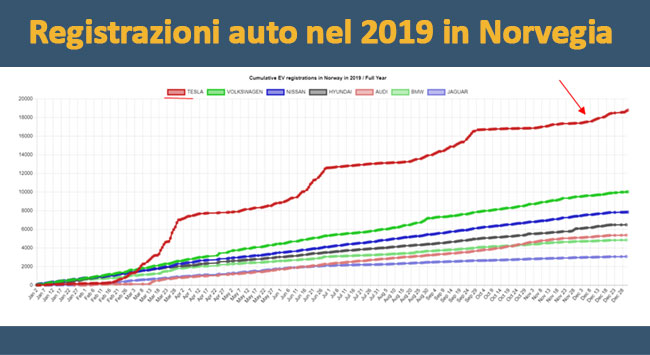

Nel 2019 Tesla ha dominato il mercato in Norvegia.

Andamento delle registrazioni auto nel 2019 in Norvegia –Fonte eu-evs.com

Andamento delle registrazioni auto nel 2019 in Norvegia –Fonte eu-evs.com

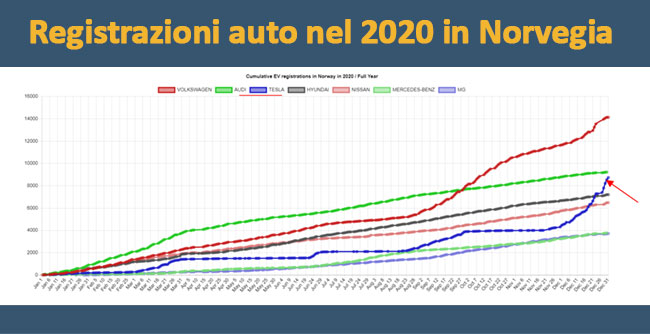

Nel 2020 Tesla si è vista superare in termini di vendite passando dal primo al terzo posto, perdendo, altresì, quote di mercato, come evidenziato dal confronto dei due grafici.

Andamento delle registrazioni auto nel 2020 in Norvegia –Fonte eu-evs.com

Andamento delle registrazioni auto nel 2020 in Norvegia –Fonte eu-evs.com

Per quanto marginale, l’esempio della Norvegia, al momento il mercato più maturo in ambito EV, suggerisce di tenere nella debita considerazione l’impatto che la crescente concorrenza potrà avere sulle stime di crescita di Tesla, sia in termini assoluti che di marginalità.

Come valutare Tesla?

Valutare e, ancor prima, inquadrare una società così innovativa come Tesla, condotta da un CEO visionario e vulcanico quale è Elon Musk, non è, affatto, semplice.

Non a caso Tesla è, forse, la società più dibattuta del momento, oggetto delle più discordanti valutazioni da parte degli analisti, spesso condizionati dalla propria esposizione long o short.

Per giustificare i multipli “straordinari” di Tesla i bullish tendono ad assimilarla alle FAANG, in quanto società altamente innovativa, tecnologica e attiva nelle varie applicazioni software e di intelligenza artificiale via via declinate dalla geniale mente visionaria di Elon Musk.

I bearish tendono, piuttosto, ad inquadrare Tesla in una mera casa automobilistica, forti del fatto che, anche nel 2020, l’86% dei ricavi e quasi il 100% del margine lordo derivano dall’automotive, poiché sin qui i servizi e l’energia hanno riportato margini molto sottili e persino negativi.

La verità probabilmente sta nel mezzo ovvero Tesla andrebbe considerata principalmente come una casa automobilistica, almeno nei prossimi anni, con qualcosa di più, rappresentato da un enorme potenziale di ricavi in prospettiva derivanti dai servizi e dalle applicazioni futuristiche per auto e simili.

Tuttavia, per poter beneficiare di questi ricavi in prospettiva Tesla dovrà nel contempo costituirsi una base installata di veicoli a livello globale. Tesla dovrà, quindi, nel breve termine continuare a vendere le sue auto e conquistare quote di mercato.

Allo stato, pertanto, nel valutare Tesla non può prescindersi dal volume delle vendite di auto.

Tesla è sopravvalutata?

Nonostante i brillanti risultati di Tesla 2020 e la crescita prevista, le azioni Tesla attualmente hanno una valutazione che molti analisti reputano elevata.

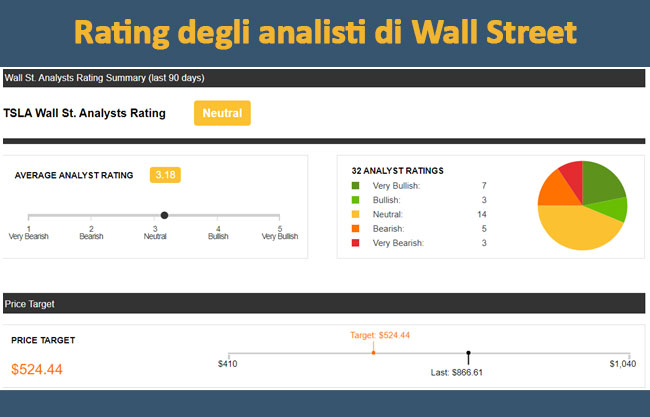

(Fonte: Seeking Alpha)

(Fonte: Seeking Alpha)

Le metriche tradizionali dicono che il titolo è sostanzialmente sopravvalutato.

Il target price medio degli analisti riflette un prezzo inferiore di quasi il 50% rispetto a quello in cui le azioni hanno chiuso ieri.

Considerandola come semplice auto maker ovvero anche assimilandola a una società tecnologica, Tesla risulta sempre presentare una certa sopravvalutazione del prezzo rispetto ai valori attuali.

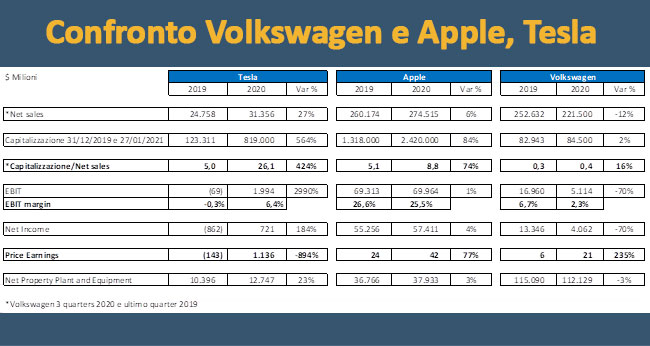

Dal confronto con i dati Volkswagen e Apple, i multipli di Tesla risultano sopra la media e la marginalità maggiormente assimilabile ad una società automotive piuttosto che ad una tecnologica.

Tesla presenta un P/E di 1.136 ( Apple 42; VW di 21) e un Price/Sales di 26,1 (Apple 8,8; VW 0,4).

Il surplus di prezzo che il titolo incorpora attualmente riflette una crescita del business significativa nel prossimo decennio, nella realtà incerta nei termini vista anche la crescente concorrenza.

Saprà Tesla sostenere tale crescita oppure assisteremo a quanto accaduto a Cisco System?

Tesla farà come Cisco System?

La crescita del titolo di Tesla nel corso del 2020 è stata vertiginosa.

La sua quotazione è aumentata nel 2020 del 542% a fronte di un incremento dei ricavi del 28%.

Il distacco tra il valore del business e la sua quotazione si è fatto molto marcato.

Il prezzo dell’azione incorpora aspettative di crescita ad un tasso così elevato che Tesla avrà difficoltà a conseguire, data la crescente concorrenza.

Il business di Tesla è destinato, comunque, a espandersi; non è detto, tuttavia, che la sua crescita sia pari all’aspettativa che la quotazione attuale già prezza.

Con la conseguenza che il titolo di Tesla potrebbe essere soggetto a oscillazioni, anche significative, al ribasso.

Non sarebbe certo la prima volta che in borsa un titolo, che ha corso molto, ritracci, anche in maniera significativa, nonostante la società continui a crescere in termini di ricavi.

E’ quanto è accaduto, ad esempio negli anni 2000, a Cisco System (CSCO).

Intorno al 2000, Cisco cresceva a doppia cifra, esibendo solidi fondamentali.

L’azione di Cisco cresceva ad un tasso ancora maggiore, sino ad arrivare a lambire gli $ 80, una quotazione che non ha più raggiunto nonostante i suoi ricavi siano nel tempo aumentati.

Cisco ha, infatti, chiuso il 2020 con un fatturato di 49 miliardi mentre nel 2000 ne fatturava meno della metà, 19 miliardi.

Attualmente il prezzo di Cisco è di $ 45,7.

Tesla è da shortare?

Lo short selling è un’operazione molto rischiosa ed è bene che sia effettuata da investitori/speculatori esperti e con una spiccata propensione al rischio.

Per quanto possa risultare sopravvalutata nei multipli, shortare Tesla è ancora più rischioso.

Tesla è una società in crescita e in continuo sviluppo, guidata da un CEO visionario e geniale, dalle spiccate capacità di risk taking e con una forte ascendenza su una base crescente di “ammiratori”.

Insomma, Tesla è una società in grado di innovare e continuare a “stupire” la base, con riflessi immediati sul titolo.

Nel caso di Tesla, vale più che mai l’adagio attribuito al noto economista John M. Keynes secondo cui :“il mercato può rimanere irrazionale più a lungo di quanto si possa rimanere solventi”.

Conclusioni sulle prospettive di Tesla

Tesla è una società con grandi prospettive di crescita.

La sua quotazione, lievitata in maniera vertiginosa negli ultimi mesi, appare, tuttavia, distaccata dal valore attuale del sotteso business.

Secondo i parametri del Sieve System la quotazione di Tesla risulta sopravvalutata, incorporando aspettative di crescita a tassi e multipli che non sarà facile per Tesla perseguire vista la crescente concorrenza.

Sebbene il business di Tesla sia destinato ad espandersi crescere, la sua quotazione nel breve e medio periodo sarà, invece, plausibilmente soggetta a oscillazioni anche significative.

Se dovessimo scegliere di fare un “giro” su Tesla opteremmo sicuramente di farlo su un Model Y piuttosto che sul titolo.

Se ti è interessato l’articolo e desideri riceverne di nuovi, iscriviti gratuitamente alla newsletter di Affari di Borsa