L’analisi completa di una società non può prescindere da un attento studio delle rimanenze, indice di rotazione del magazzino e DSI.

Il team di Affari di Borsa ti illustrerà come analizzare l’inventario, come si calcola il DSI e molto altro rispondendo alle seguenti domande:

Cosa sono le rimanenze?

Le rimanenze di magazzino (o inventario) rappresentano i beni destinati alla produzione e/o alla vendita; nel primo caso sono beni che si riferiscono a cicli produttivi non conclusi nell’esercizio in analisi, ma che verranno utilizzati negli esercizi successivi.

I beni che costituiscono giacenze di magazzino sono suddivisi in:

- materie prime: materiali acquisiti da terzi e destinati ad essere direttamente utilizzati per produrre i prodotti finiti;

- materiali di consumo: materiali usati indirettamente nella produzione;

- merci: beni destinati alla rivendita, senza necessità di ulteriori lavorazioni;

- prodotti in corso di lavorazione: beni che non hanno ancora terminato il ciclo di produzione e che non hanno ancora raggiunto un’identità fisica ben definita;

- semilavorati: beni che, pur non avendo ancora terminato il ciclo di produzione, hanno raggiunto una loro identità fisica e contabile;

- prodotti finiti: beni che sono stati già prodotti e sono pronti per la vendita.

Quali sono i metodi di valutazione dell’inventario?

Con il metodo di valutazione delle scorte si indica il criterio utilizzato dalla singola società per determinare il costo del venduto e il valore delle scorte nello stato patrimoniale.

I principali metodi di valutazione dell’inventario sono:

- LIFO, “last-in, first-out”;

- FIFO “first-in, first-out”;

- HIFO, “highest-in, first-out”;

- Costo medio ponderato.

LIFO, letteralmente “gli ultimi ad entrare, sono i primi ad uscire”, significa che il valore delle scorte presenti in magazzino e riportato sul conto economico riflette il prezzo o costo di prodotti, merci, o materie prime, acquistati o prodotti dalla società più lontano nel tempo, rispetto alla redazione del bilancio.

FIFO, al contrario, significa, che il valore delle scorte di magazzino, riportato sul conto economico, riflette il prezzo o costo di prodotti, merci, o materie prime, acquistati o prodotti dalla società in periodi più recenti, rispetto alla redazione del bilancio.

HIFO significa, invece, che il valore delle scorte di magazzino, registrato sul conto economico, riflette il prezzo o costo di prodotti, merci, o materie prime, acquistati o prodotti dalla società con prezzi o costi minori.

Il costo medio ponderato, infine, si utilizza per i beni fungibili e con tale metodo viene calcolata la media ponderata del prezzo/costo dei beni acquistati/prodotti e il valore così ottenuto si applica alle rimanenze di magazzino.

Il metodo di valutazione adottato dalla società nella rappresentazione in bilancio del valore delle rimanenze di magazzino rappresenta un aspetto estremamente importante da considerare insieme all’indice di rotazione del magazzino di cui parleremo più avanti.

Mediante il metodo FIFO, infatti, dal momento che le rimanenze vengono valutate al prezzo degli acquisti più recenti, ipotizzando che le prime merci acquistate siano anche quelle vendute/utilizzate per prime, la valutazione delle merci in giacenza rispecchia l’andamento dei prezzi del mercato corrente al momento della valutazione; tale metodo è riconosciuto anche a livello internazionale.

Di contro, con il metodo LIFO, procedendo ad una valutazione delle rimanenze in relazione agli acquisti più datati, si ipotizza che le merci acquistate/prodotte nei periodi più recenti siano anche quelle vendute/utilizzate per prime.

Tale metodo, in presenza di periodi inflazionistici, in cui i prezzi dei beni risultano in fase crescente, permette di attenuare il peso dell’inflazione sui risultati di esercizio e tende a contrapporre i costi correnti ai ricavi correnti.

Come analizzare le rimanenze di una società quotata

Il dato relativo alle “Rimanenze” di una società è reperibile nello stato patrimoniale, e segnatamente tra le attività correnti.

Facciamo un esempio pratico utilizzando i dati di El.En, società leader nella produzione e commercializzazione di sorgenti laser e relative applicazioni in ambito medicale e industriale.

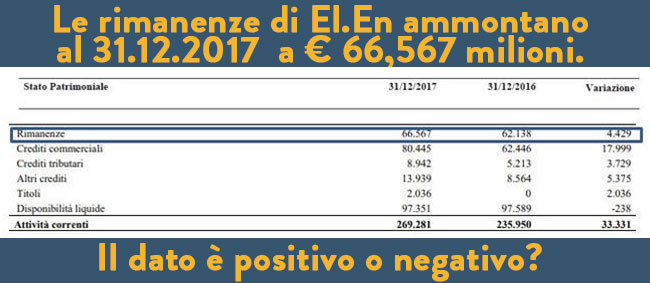

Le rimanenze di El.En ammontano al 31.12.2017 a € 66,567 milioni.

Il dato è positivo o negativo? Per poter dare una valutazione iniziale verifichiamo se le rimanenze siano stabili, in crescita o in calo.

Le rimanenze nel corso del 2017 sono cresciute da € 62,138 a € 66,567 milioni e, quindi, di € 4,429 milioni, pari al 7,1% rispetto al 2016.

Questa crescita è ragionevole? Per poter dare una risposta alla domanda è opportuno verificare se il tasso d’incremento delle rimanenze sia superiore, in linea o inferiore rispetto a quello del fatturato.

Se a fronte di un fatturato a crescita zero si verifica una crescita delle rimanenze in percentuale significativa l’investitore accorto dovrebbe porgersi le seguenti domande:

- Perché la società ha prodotto più articoli a fronte di una domanda stabile?

- E’ previsto, per caso, il lancio di uno o più prodotti che giustificano un aumento delle scorte?

- Forse il management ha fatto una previsione errata delle vendite?

- La società ha difficoltà a collocare i propri prodotti sul mercato?

Trovare nelle pieghe della relazione finanziaria annuale la riposta a queste domande risulta cruciale per poter valutare appieno le prospettive del business societario.

Utili indicazioni si possono trarre dal dettaglio delle rimanenze.

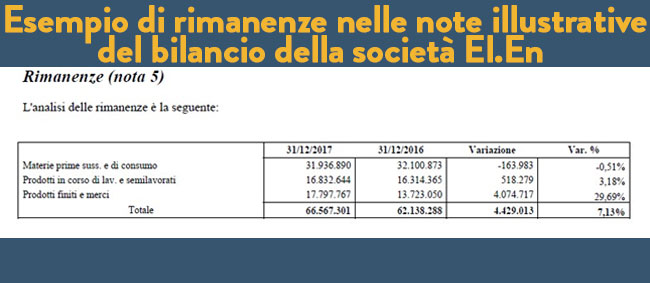

Di norma, le società illustrano lo spaccato delle rimanenze nella note illustrative del bilancio.

Accade, così, anche con El.En, come riportato di seguito.

La nota illustrativa relativa alle “rimanenze” specifica la composizione del magazzino fornendone lo spaccato, tra materie prime, prodotti in corso di lavorazione e prodotti finiti.

Il dato risulta tanto più importante nel caso in cui le rimanenze aumentino più dei ricavi.

Nel qual caso conoscere quale sia la componente preponderante tra materie prime e prodotti finiti può essere determinante ai fini di un’attenta valutazione da parte dell’investitore.

Se i prodotti finiti risultassero in aumento, il dato potrebbe segnalare una difficoltà della società a collocare i propri prodotti sul mercato, circostanza che può essere verificata attraverso un’attenta analisi dell’indice di rotazione del magazzino, di cui parleremo in seguito.

Risulta, altresì, utile verificare se il mix tra prodotti finiti e materie prime cambi in maniera significativa da un anno all’altro; in tal caso è opportuno approfondire l’indagine per comprendere se ci siano delle motivazioni razionali che giustifichino tale circostanza.

Nel caso di El.En l’andamento delle rimanenze da un anno all’altro è confortante.

Le rimanenze nel 2017, pari a € 66.567.301, sono in aumento del 7,13% rispetto ai € 62.138.288 del 2016 e riflettono l’incremento del volume di affari del periodo (+21,3%).

Se ne deduce, quindi, che El.En. ha aumentato le scorte sulla base della crescita del fatturato occorsa nell’anno e di quella prevista per l’anno a venire.

Il fatto che i prodotti finiti siano cresciuti rispetto all’anno precedente (+29%) non desta alcuna preoccupazione nel caso di El.En in quanto sufficientemente allineato al tasso di crescita del fatturato(+21,3%).

Cos'è l’ indice di rotazione del magazzino?

L’indice di rotazione del magazzino è uno degli indicatori più usati più per valutare l’efficienza della catena logistica ed è in generale uno degli indicatori più diffusi insieme all’indice di rotazione dei crediti per misurare l‘andamento di un business.

Un elevato indice di rotazione del magazzino indica che i prodotti stoccati vengono venduti velocemente, il che rappresenta un indicatore positivo per il business della società.

Calcolare l’indice di rotazione del magazzino è utile perché permette di valutare l’efficienza operativa ma anche di fare previsioni sui profitti.

Un indice di rotazione dell’inventario basso indica periodi lunghi di giacenza delle merci in magazzino e rileva, quindi, eccedenze numerose, overstock ovvero la presenza di potenziale merce obsoleta.

Un basso indice di rotazione del magazzino causa problemi di liquidità e, di conseguenza, una maggiore pressione sul capitale operativo, riflettendo un eccessivo investimento in scorte.

Inoltre, può mostrare l’incapacità del management di vendere i beni prodotti o evidenziare aspettative di vendita sbagliate.

Di contro, un indice di rotazione del magazzino elevato è generalmente un dato positivo, poiché indica che le merci sono vendute rapidamente e riflette una buona gestione di magazzino.

Tuttavia, un indice di rotazione del magazzino eccessivamente elevato potrebbe, invece, mandare la società in backorder e renderla incapace di vendere i beni ordinati dai propri clienti.

Come calcolare l’indice di rotazione del magazzino?

Per calcolare l’indice di rotazione del magazzino si prende un determinato periodo di tempo come riferimento (ad esempio un anno).

Si procede, quindi, al calcolo del costo del venduto (COGS, cost of goods sold) durante questo periodo stabilito.

Il costo del venduto rappresenta il costo diretto di produzione dei beni prodotti e, solitamente, è determinato dalla somma del costo di fabbricazione dei beni e del relativo costo della manodopera.

Il COGS va poi diviso per il valore medio del magazzino nel periodo di tempo considerato, prendendo il valore monetario medio di tutti i beni depositati presso il deposito che non sono stati venduti nel periodo preso in considerazione.

Si effettua la media del magazzino a inizio e a fine periodo.

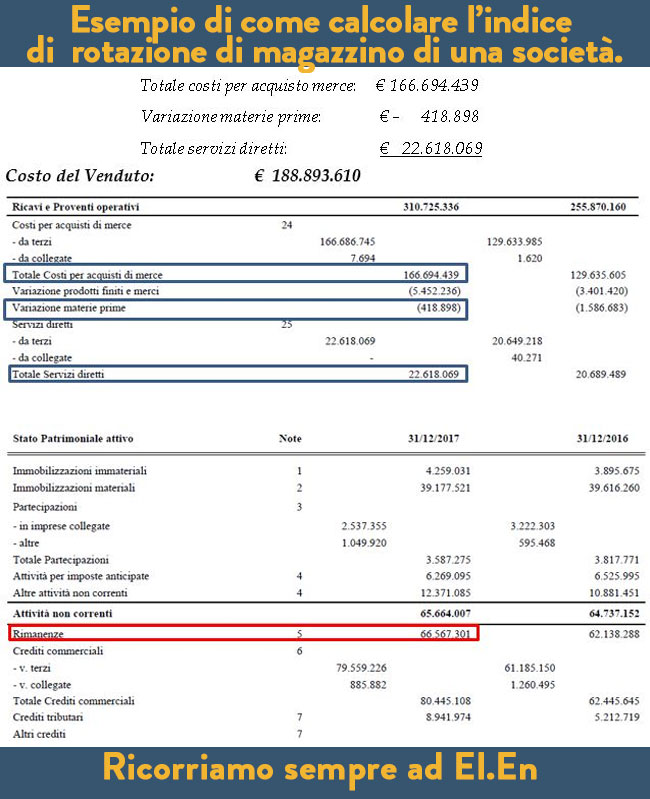

Come esempio ricorriamo sempre ad El.En e procediamo a calcolare l’indice di rotazione di magazzino della società.

El.En non espone nel conto economico espressamente la voce “costo del venduto”, che ricaviamo nel modo seguente:

La formula per calcolare l’indice di rotazione del magazzino è la seguente:

Il magazzino di El.En si rinnova integralmente 2,94 volte l’anno.

Maggiore risulta l’indice di rotazione di magazzino, minore è il tempo di recupero della liquidità.

Nel caso di El.En ci troviamo ad un dato alto in termini generali ma coerente con il settore in cui opera ed in linea con quello dei competitor.

È sempre opportuno confrontare il dato dell’indice di rotazione del magazzino della società analizzata con quello delle società operanti nello stesso campo per poterlo valutare in maniera compiuta e ponderata.

Cos'è il DSI?

Il DSI è un rapporto finanziario che indica in giorni il tempo medio che una società impiega per trasformare le proprie scorte, comprese le merci in lavorazione, in vendite.

Il DSI acronimo per “days sales of inventory “ (giorni di vendita delle scorte), è anche noto come età media dell’inventario, DIO days inventory outstanding (giorni di inventario in sospeso), DII days in inventory, giorni di inventario e viene interpretato in diversi modi.

Indicando la liquidità dell’inventario, il dato rappresenta quanti giorni durerà l’attuale stock di inventario di una società.

Sebbene il DSI medio vari da un settore all’altro, in genere, è preferibile un DSI inferiore in quanto indica una tempo più breve per liberare e monetizzare l’inventario.

Il DSI al pari del DSO e del DSI e al cash conversion cycle è un importante indicatore finanziario dell’efficienza operativa di una società.

Il DSI costituisce uno degli indicatori finanziari utilizzati dal Sieve System di Affari di Borsa per valutare le società quali potenziali obiettivi di investimento.

Come calcolare il DSI?

Per produrre un articolo vendibile, una società ha bisogno di materie prime e di altre risorse che costituiscono l’inventario e che hanno un costo per l’azienda.

Esiste, altresì, un costo legato alla produzione del prodotto che include il costo del lavoro e i pagamenti verso servizi come l’elettricità, che insieme al costo delle materie prime concorrono a formare il costo delle merci vendute (COGS), definito come il costo di acquisizione o produzione dei prodotti che un’azienda vende durante un periodo.

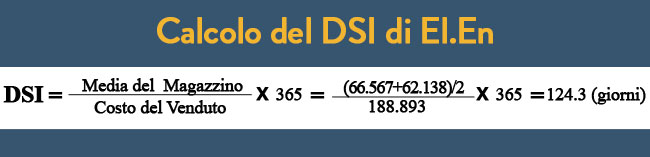

Per calcolare il DSI si deve rapportare il valore medio dell’inventario al costo delle merci vendute durante un determinato periodo.

Il numero di giorni nel periodo corrispondente viene calcolato utilizzando 365 per un anno e 90 per un trimestre.

Per calcolare il DSI di El.En procediamo nel modo seguente:

Per calcolare il DSI si può, anche, partire dall’indice di rotazione del magazzino, dividendolo per i giorni del periodo in esame, vale a dire, nel caso dell’anno, per 365.

DSI = 365/Indice di rotazione del magazzino

Ritornando all’esempio di El.En il DSI sarà il seguente:

DSI = 365/2,94 = 124 (giorni)

Per calcolare il DSI riferendolo a un periodo di tempo diverso dall’anno, basta sostituire al numeratore il numero di giorni del periodo considerato. Per esempio, se si vuole calcolare il DSI di un semestre al numeratore andrà inserito 182,5 e cosi via.

Per vere una valutazione compiuta dell’efficienza operativa della società, l’analisi del DSI va opportunamente doppiata con l’utilizzo di altri indicatori.

Al riguardo, all’analisi dell’ indice di rotazione del magazzino e del DSI andrebbe associata anche quella dell’indice di rotazione dei crediti e del DSO e quella dell’indice di rotazione dei debiti e del DPO.

Tali indicatori costituiscono parte integrante della formula utilizzata per il calcolo del cash conversion cycle, vale a dire ciclo di conversione in contanti (CCC).

Tale importante metrica esprime il tempo impiegato da un’azienda per convertire gli input delle risorse in flussi di cassa realizzati dalle vendite e consente una valutazione a tutto tondo dell’efficienza operativa della società.

Se desideri approfondire altri argomenti relativi alla lettura ed interpretazione del bilancio il team di Affari di Borsa ha pubblicato il testo: Come leggere il bilancio per investire in borsa.

Se ti è interessato l’articolo e desideri ricevere direttamente quelli di prossima pubblicazione, iscriviti gratuitamente alla newletter di Affari di Borsa.